L’amélioration de la qualité et de l’efficacité de la relation client via l’intégration d’outils digitaux est le chantier numérique prioritaire dans la banque et l’assurance, selon l’étude menée par Next Content pour Lithium entre juillet et septembre 2015 auprès des décideurs dans la banque et l’assurance impliqués dans les stratégies numériques de leur entreprise. Obtenir les résultats complets

En moyenne, parmi les établissements interrogés (dont les principales banques à réseau en France et hors enseignes 100% digitales), la moitié des clients des banques consultent désormais régulièrement leur compte sur Internet, et un tiers depuis des interfaces mobiles (smartphone ou tablette) tandis qu’un quart des clients des assureurs en ligne consultent leur compte ou leur contrat en ligne.

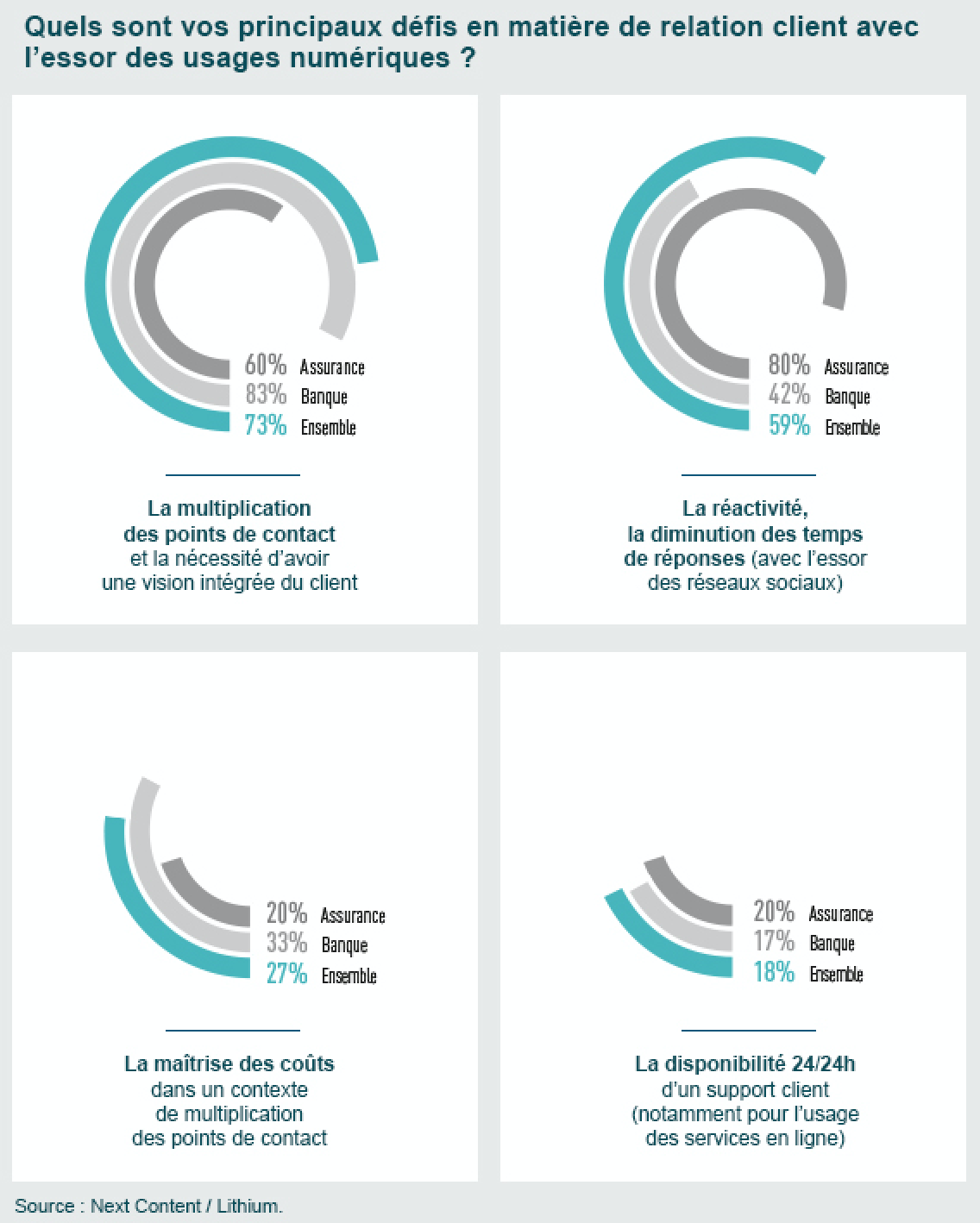

Face à la multiplication des points de contacts, le principal enjeu en matière de relation client est alors de pouvoir disposer d’une vision intégrée du client et de maîtriser les surcoûts associés.

Dans la banque en particulier, le développement sur Internet et sur mobile a tendance pour le moment à se traduire par une augmentation du coût global de la relation client. Ensuite, de nouveaux défis se posent en matière de réactivité du service de relation client avec l’essor des prises de parole des consommateurs sur Internet.

Dans ce contexte, la priorité en matière de relation client sur Internet est de développer l’autonomie du client, grâce à des services et contenus en ligne pratiques et efficaces. Il s’agit aussi de mieux organiser le traitement des demandes et la circulation de l’information.

Plus largement, l’enrichissement des services et l’amélioration de l’expérience client sont au cœur des stratégies numériques dans la banque tandis que le développement commercial et le recrutement de clients apparait comme l’objectif clé pour une majorité d’assureurs.

S’agissant du développement commercial sur Internet, les souscriptions en ligne (livret d’épargne, assurance, crédit…) représentent 10% du total des souscriptions. Mais sur un an, elles ont progressé de plus de 20% pour plus de la moitié des sociétés interrogées.

De fait, les décideurs font état de nombreux projets de nouveaux services de souscription (pour les offres de crédit en particulier) mais aussi des chantiers d’optimisation des services existants, notamment via des solutions d’assistance en ligne et la signature électronique.

Enfin, pour près de 4 décideurs sur 10 dans la banque et l’assurance, le développement de communautés de clients en ligne est un objectif important. Les fonctionnalités les plus utiles associées à ces communautés seraient de faire participer les clients à la démarche d’innovation, de lancement de nouveaux services, mais aussi de favoriser l’entre aide, le partage d’expérience autour de leurs produits et services ou encore de développer les mécanismes de recommandations entre consommateurs.

Une communauté de clients engagés est aussi perçue par une majorité de décideurs comme un levier d’amélioration de la conversion sur les plates-formes digitales.